2019-12-14 08:15:00来源:白鲸出海编辑:xiaohan

据外媒消息,手游发行商 Voodoo 宣布收购 Gumbug 工作室,帮助公司开发超休闲手游。看起来,小游戏之王 Voodoo 还在押注超休闲游戏。

但尽管近年来超休闲游戏热度不降,并席卷了欧美各大市场的免费榜,根据近日 App Annie 公布的数据来看,随着大批开发者进入超休闲游戏赛道,淘金热之下超休闲游戏的生存环境似乎没那么好。

游戏从业人员 Abhimanyu Kumar 和 Michail Katkoff 更是从 4 个维度分析,认为超休闲游戏的好日子即将到头。

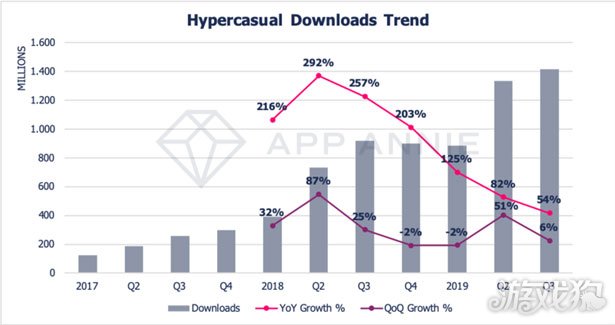

下载增长率放缓,Q3 增长率降至 6%

2018 年,无数开发者将眼光看向了超休闲游戏,在各种新产品上市的推动下,超休闲游戏的用户规模、广告收入达到了新的高度。

但是,随着竞争日趋激烈,新超休闲游戏的用户留存受到影响,用户获取成本上升、投资回报率下降都成为显著问题。

在 2018 年,超休闲游戏的季度下载量(Quarter-over-Quarter)环比增长率就已出现了放缓趋势,下载市场规模也显示出停滞迹象。

2018 年 Q3 超休闲游戏季度下载量增长率由 Q2 的 87% 下降到 25%,到 2018 年 Q4 的时候,下载量甚至出现了负增长。

但当我们把目光转向 2019 年,发现 2019 年 Q2 的市场规模增长了 51%。这是否意味着超休闲游戏迎来了第二次热潮?

从现有数据来看,这次热潮起码并不持久。数据显示,2019 年 Q3,超休闲游戏市场规模再次陷入增长停滞,下载量增长率再次大幅下降。

通过分析近三年各季度的同比增长率,进一步发现,超休闲游戏的 YoY(Year-over- Year)下载增长率同样有所下降。

从上图中可以看到,从 2018 年 Q2 开始,超休闲游戏的 YoY 下载增长率出现了持续下降的趋势。至 2019 年 Q3,已下降至 54%。

市场规模缓慢增长,用户规模停滞不前

接着说下 2019 年 Q2 下载量激增的情况。

我们发现,如果某个季度的下载榜 Top100 中超休闲游戏数量异常多,那么超休闲游戏市场规模就会发生巨大变化。

各季度下载榜Top25、Top26-50、Top51-100的超休闲游戏数量

在 2019 年 Q2 的游戏下载榜 Top100 中,有 33 款游戏都是超休闲游戏,其中有 16 款排在 Top25 中,是自 2017 年初以来超休闲游戏数量最多、排名最高的一次。成为了推动 2019 年 Q2 超休闲游戏下载市场规模激增的主要因素。

但下载量激增的情况下,超休闲游戏的用户规模是停滞不前的。

换句话说,用户盘子还是那么大,不同的游戏之间来回换用户。也就是说,超休闲游戏想要获得用户,最佳来源就是争夺其他超休闲游戏的用户。

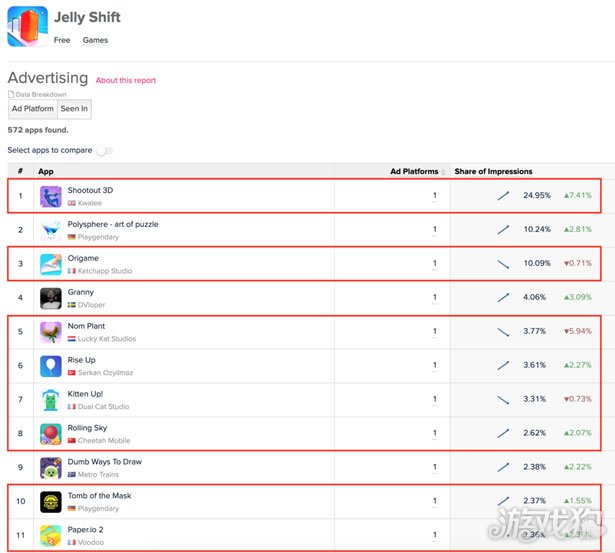

从 SayGames 提供的《Jelly Shift》广告列表中,我们可以看到广告库存几乎还是卖给了超休闲游戏。

ironSource 就此分析道:“如今,大多数超休闲游戏的广告都卖给了其他超休闲游戏,或者是用来对同一发行商的超休闲游戏进行交叉推广——不管是哪种方式,都是超休闲游戏给超休闲游戏做广告。”

2018年超休闲游戏各项收入占比 | 数据来源:The Truth about Hypercasual Game

根据上图可知,2018 年,超休闲游戏中品牌广告收入比例一直很低,而由超休闲游戏投放广告带来的收入占比越来越高。

鉴于上述情况,以及超休闲游戏在下载榜 Top100 中数量的不断增加,可以说,超休闲游戏市场规模并未真正增长。而是,同一位玩家在安装更多的超休闲游戏。

简而言之,超休闲游戏的玩家正在从一款“短命”的游戏切换到另一款,导致资金主要在超休闲游戏发行商和中介平台之间易手。

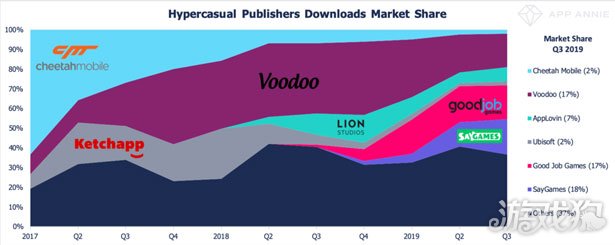

竞争加剧,Voodoo失去领域霸主地位

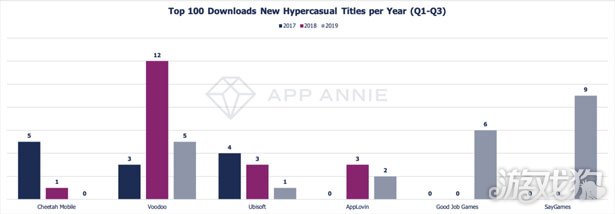

越来越多的超休闲游戏进入市场,意味着竞争加剧,甚至连顶级超休闲游戏发行商都无法在 2019 年保持增长势头。

被称为小游戏之王的 Voodoo,在 2019 年下载榜 Top100 中所占据的新超休闲游戏数量大幅下降,从 12 个下降到 5 个,比 2018 年少了一半多。

而总部位于白俄罗斯的 Good Job Games 和来自土耳其的 SayGames 则占据了 2019 年超休闲游戏市场的主导地位。

它们的成功源自复制了 Voodoo 2018 年的市场策略——以多款新版本超休闲游戏打入市场。

笔者进一步推测,这两个新入场的游戏公司的所在地,使其能够以较低的成本获得最优秀的人才,从而在人力资源方面节约成本,得以投入更多经费用于研发。

从各大厂商的市场占有率来看,2019 年 Q3,SayGames 和 Good Job Games 一共占据了 35% 的市场份额,而 Voodoo 的市场份额仅剩 17%。

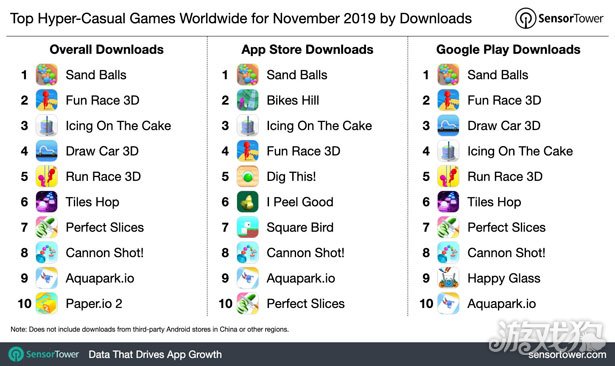

Sensor Tower 最新发布的 2019 年 11 月全球热门超休闲游戏下载总榜 Top10 中,有 3 款来自 Voodoo。而 SayGames 有 3 款,Good Job Games 有 2 款。

其中,SayGames 的《沙滩球球》占据了下载榜第一名,Good Job Games 的《趣味赛跑 3D》位居第二。

Voodoo 走下超休闲游戏市场霸主神坛,证明了一个事实,超休闲游戏市场的竞争十分激烈。从某种意义上说,单纯着眼于超休闲游戏的发行商很难保持长期竞争优势。

这是因为:

1、在这个品类,玩家不忠于某一款超休闲游戏;

2、随着超休闲游戏越来越多,创造独特的游戏体验变得更加困难;

3、海量的超休闲游戏发行商为开发者提供了更多选择;

4、爆款超休闲游戏很容易被其他游戏工作室快速复制;

5、市场营销和获取用户成为主流发行策略。

那么,Voodoo 去了哪里呢?Voodoo 最近的战略举措预示了一点,在继续投资超休闲游戏品类的同时,将重点放在“多元化”战略上。

据昨日的外媒消息,手游发行商 Voodoo 宣布收购 Gumbug 工作室,帮助开发超休闲手游。

而在此前,Voodoo 柏林工作室开张,该工作室明确专注于休闲游戏。Voodoo 还宣布成立蒙特利尔工作室,希望开发出“超越超休闲游戏”的游戏。

此外,Voodoo 还在土耳其和乌克兰开设了新的办事处。

这一系列举措表明,Voodoo 想要多元化其产品组合。同时,这也可能表明,曾经的超休闲游戏市场主导者 Voodoo 发现超休闲游戏领域的利润没那么丰厚了。

激烈竞争下IPM趋于平缓,开发者收入下降

这里先说下获客成本的公式:CPI=CPM/IPM。

也就是:安装成本=1000次展示的成本/1000次展示带来的安装。

正如 ironSource 所说的那样,一款超休闲游戏大热的基石是通过增加 IPM(每千次展示带来的安装次数)来降低 CPI。

但是,随着越来越多的超休闲游戏用相似的 UI、玩法、营销策略,去争夺相同的用户时,基于市场已接近饱和,IPM 也必将下降。

从 ironSource 提供的数据可以看到,之前成倍增长的 IPM 到 2019 年底已经开始趋于平缓,开发者收益也会越来越低。

那么,超休闲游戏下一步该怎么办?

《弓箭传说》是如何在激烈竞争中将 IAP 做到 5000 万美元的?

尽管大多数超休闲游戏都是通过广告变现获利的,但《弓箭传说》的成功,使其成为了超休闲游戏转型的先驱,为其他超休闲游戏提供了一个可参考的范本。

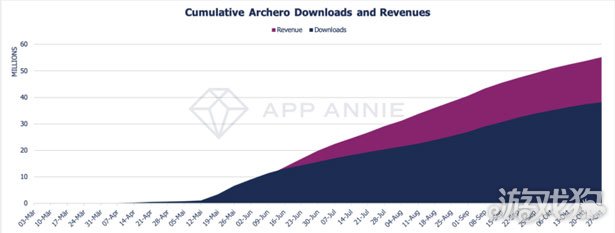

在短短 6 个月内,《弓箭传说》在全球范围内累计下载量为 3800 万次,IAP 超过 5000 万美元,广告收入预计达到了 1500-2500 万美元。

《弓箭传说》下载量和收入(广告收入不包括在内)

设计演变

从设计的角度来看,《弓箭传说》的成功可归因于两个关键因素:

1、超休闲游戏易上手又极易上瘾的核心游戏玩法。

2、超休闲游戏核心 + 高度简化的 ARPG,并由此拥有了强大的 LTV 曲线。

《弓箭传说》的设计说明,超休闲游戏核心可以与传统玩法完美地共存。这种超休闲游戏新设计,我们称之为“Hyrbidcasual”。它的兴起只是时间问题。

生产演变

要实现《弓箭传说》的设计能力绝非易事,因为这需要时间。

《弓箭传说》的软启动期为 2-3 个月,原型制作和设计迭代需要同样多的时间。而 6 个月,可能会产生 10-12 个传统的超休闲游戏。

较长的生产过程显然增加了开发成本,但能够加强游戏设计的演变,使之变成混合型超休闲游戏。

而《弓箭传说》发行商 Habby 的 CEO 王嗣恩更是将这款游戏定义为中度游戏。

营销演变

在《弓箭传说》的营销视频中,核心卖点是超休闲游戏玩法,同时又以轻松有趣的方式展示了更多 RPG 元素。

这使得《弓箭传说》不仅能吸引到数量庞大的超休闲游戏用户,还能够吸引付费意愿更高、获取成本也相对高的 RPG 用户。

总结:下一个淘金热将是混合超休闲游戏

尽管当前超休闲游戏正在增长,并且最近两个季度的下载量创造了记录。

但更深入的数字表明,超休闲游戏的同比增长率正在迅速下降,过度竞争造成市场饱和,出现了市场规模停滞的现象。

而《弓箭传说》的成功预示着,拥有超休闲游戏核心玩法、其他简化的易玩游戏元素和混合货币化策略的混合超休闲游戏,将成为未来游戏行业的热点。

这是因为,混合超休闲游戏可以同时吸引超休闲游戏用户和 IAP 用户。